Суфле из молок сельди

Суфле из молок сельди - очень норвержский рецепт. Обладает очень спецефичным вкусом.

Ингредиенты:

350 г Молоки сельди

Соль, перец

150 мл Теплое молоко

2 шт. Яичные желтки, слегка взбитые

30 г Сливочное масло, размягченное

1,5 ст. л. Мука

30 г Сыр грийер, тертый

1 шт. Яичный белок, взбитый до пены

Паприка

Запеканка из креветок по-бельгийски

Запеканка из креветок по-бельгийски - бельгийская запеканка, настоящия национальное блюдо Бельгии. Очень красивое и вкусное блюдо из северо - европейской страны.

Ингредиенты:

250 г Вареные креветки, очищенные

6 шт. Яйца, сваренные вкрутую

1 ст. л. Мука

1 ч. л. Горчичный порошок

1 ч. л. Соль

1/4 л Сливки

1 ст. л. Петрушка, мелко порезанная

2 ст, л. Сыр эмменталь, тертый

Салат из спагетти

Салат из спагетти - очень знаменитое блюдо мировой кулинарии. Родилось еще в древней Италии и до сих пор считается шедевром мировой кулинарии.

Салат из спагетти - очень знаменитое блюдо мировой кулинарии. Родилось еще в древней Италии и до сих пор считается шедевром мировой кулинарии.

Ингредиенты:

350 г Спагетти

500 г зрелых помидоров (снимите кожицу, разрежьте на 4 части и удалите семена)

2 Долек чеснока (измельчите)

3 ст. л. Оливкового масла

6 шт. листьев базилика (помните и разорвите на куски) щепотка душицы

20 Маслин (удалите косточки)

30 г Сыра моцарелла (нарубите)

4 Филе анчоусов (нарубите)

1 л. Каперсов

Соль и свежесмолотый черный перец

Яблочный рис

Яблочный рис - удивительный рецепт, по сути своей этот шедевр очень прост. Чтобы приготовить необходимый для этого рецепта яблочный сок, очистите яблоко, удалите сердцевину и нарубите. Измельчите кусочки яблока в ступке или кухонном комбайне, заверните полученную мякоть в ткань и отожмёте.

Яблочный рис - удивительный рецепт, по сути своей этот шедевр очень прост. Чтобы приготовить необходимый для этого рецепта яблочный сок, очистите яблоко, удалите сердцевину и нарубите. Измельчите кусочки яблока в ступке или кухонном комбайне, заверните полученную мякоть в ткань и отожмёте.

Ингредиенты:

1 Яблоко (очистите, разрежьте на четыре части, удалите сердцевину, четвертинки нарежьте тонкими ломтиками)

60 г Отварного риса

100 мл Сливок

Соль

Кайенский перец

Яблоко (только отожмёте сок) или 2—3 ст. л. лимонного сока

1 ч. л. Сахара

1/2 Кочана салата-латука (нашинкуйте)

Читать рецепт полностью

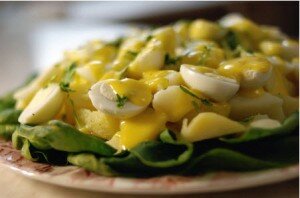

Салат из перепелиных яиц

Перепелиные яйца доступны в течение всего года, тем не менее вместо них можно использовать куриные из расчета одно яйцо на человека. Этот сачат надо готовить перед подачей на стол. Необходимый для данного рецепта месклун — это смесь диких салатных трав: портулака, рокет-салата, молодого одуванчика, дикого цикория, кровохлебки, молодого листового садового латука и побегов кервеля.

Перепелиные яйца доступны в течение всего года, тем не менее вместо них можно использовать куриные из расчета одно яйцо на человека. Этот сачат надо готовить перед подачей на стол. Необходимый для данного рецепта месклун — это смесь диких салатных трав: портулака, рокет-салата, молодого одуванчика, дикого цикория, кровохлебки, молодого листового садового латука и побегов кервеля.

Ингредиенты:

32 Перепелиных яиц

150 мл Винного уксуса

75 г Сливочного масла

3 Ломтиков белого хлеба толщиной (удалите корочки и нарежьте на кубики)

400 г Свежего хрустящего месклуна или смесь машсалата, нарезанных полосками листьев эскариоля и вымытого и обсушенного красного цикория

170 г Копченого бекона (удалите кожу, нарежьте на кубики толщиной 1 см)

Перец

Читать рецепт полностью

Овощи тушеные в масле

Овощи тушеные в масле - является одним из гениальных рецептов мировой кулинарии.

Овощи тушеные в масле - является одним из гениальных рецептов мировой кулинарии.

Ингредиенты:

500 г Стручковой фасоли (срежьте верхушки и хвостики и порежьте на кусочки размером 5 см)

500 г Баклажанов (нарежьте маленькими кусочками)

500 г Кабачков (удалите концы, разрежьте вдоль пополам и нарежьте на кусочки толщиной 2,5 см)

2 Больших сладких зеленых перца (удалите семена и нарежьте полосками)

500 г Картофеля (очистите и нарежьте маленькими кусочками)

750 г Помидоров (снимите кожицу и нарежьте ломтиками)

2 Луковиц среднего размера (нарежьте ломтиками)

2 ст. л. Соли

1/2 ч. л. Перца

2 ч. л. Сахара

300 мл Оливкового масла

Нарубленная петрушка

1/4 л Горячей воды

Читать рецепт полностью

Холодный рататуй

Холодный рататуй - знаменитое блюдо французской кухни. Оно является настоящим шедевром мировой кулинарии.

Холодный рататуй - знаменитое блюдо французской кухни. Оно является настоящим шедевром мировой кулинарии.

Ингредиенты:

500 г Головок белого лука (разрежьте в зависимости от размера на 4 или 8 частей)

150 мл Лучшего оливкового масла

500 г Красного, желтого и зеленого сладкого перца (разрежьте вдоль пополам, удалите семена и нарежьте на квадратики размером 2,5 см)

500 г. Баклажанов, если возможно, небольших, удлиненных и фиолетового цвета (очистите и нарежьте на кубики размером 2 см)

6 Долек чеснока (слегка раздавите и нарубите)

Соль и кайенский перец

4 Больших твердых зрелых помидоров (очистите от кожицы и семян и разрежьте на 6 или 8 частей)

1 ч.л. Листьев тимьяна

3 Веточек петрушки

1 Лавровый лист

500 г Кабачков, по возможности маленьких (порежьте на ломтики толщиной от 1,5 до 2,5 см)

2 ст. л. Разорванного на части свежего базилика

или нарубленной петрушки

Свежесмолотый перец

Читать рецепт полностью

Салат из сырых овощей с кокосовой приправой

Салат из сырых овощей с кокосовой приправой - идеальный представитель мировой кулинарии. Требующийся в данном рецепте терази — это темная креве-точная паста из Индонезии. Малайзийский вариант пасты называется блачан. И ту и другую можно купить в магазинах восточных продуктов. Данным способом можно приготовить практически любую комбинацию овощей. Можете использовать и отварные овощи, однако не смешивайте сырые и отварные.

Салат из сырых овощей с кокосовой приправой - идеальный представитель мировой кулинарии. Требующийся в данном рецепте терази — это темная креве-точная паста из Индонезии. Малайзийский вариант пасты называется блачан. И ту и другую можно купить в магазинах восточных продуктов. Данным способом можно приготовить практически любую комбинацию овощей. Можете использовать и отварные овощи, однако не смешивайте сырые и отварные.

Ингредиенты:

1 Кочан кресс-салата

90 г Моркови (нашинкуйте)

90 г Белокочанной капусты (нашинкуйте)

6 Редисок (нарежьте ломтиками)

1/2 Огурца (нарежьте)

30 г Зеленого лука (нарежьте)

1 ст. л. Нарубленной мяты

1/2 Небольшого кокосового ореха

1 Ломтик терази

1 ч.л. Растительного масла

1 Долька чеснока

Соль

Сахар

1/2 ч. л.Кайенского перца

1/2 Плода лайма (отожмите и процедите сок)

Читать рецепт полностью

Пюре из маслин, каперсов и анчоусов(Тапенада)

Тапенада - Это пюре идеально подходит для намазывания на тосты и является отличным дополнением к сырым овощам. Его также можно использовать для фарширования крутых яиц и небольших артишоков, а также как вкусовую добавку в соусе «винегрет».

Тапенада - Это пюре идеально подходит для намазывания на тосты и является отличным дополнением к сырым овощам. Его также можно использовать для фарширования крутых яиц и небольших артишоков, а также как вкусовую добавку в соусе «винегрет».

Ингредиенты:

150 г Мелких маслин (удалите косточки и крупно нарежьте)

8 Филе анчоусов (промойте и обсушите)

2 ст.л. Каперсов (промойте и обсушите)

1 ст. л. Лимонного сока

1/2 ч.л. Дижонской горчицы

Свеже молотый черный перец

2 ст.л. Коньяка

6 ст.л. Оливкового масла с фруктовым привкусом

Читать рецепт полностью